■7月

・米アルファベット 買い増し

今期の設備投資額が12兆円超になり、AI時代に大きく伸びそうだと思ったから。

アルファベットは2022年頃から設備投資を拡大しており、まだ投資余力はありそうなので(7/19日経)、今後も力強く成長していけそうだと思った。

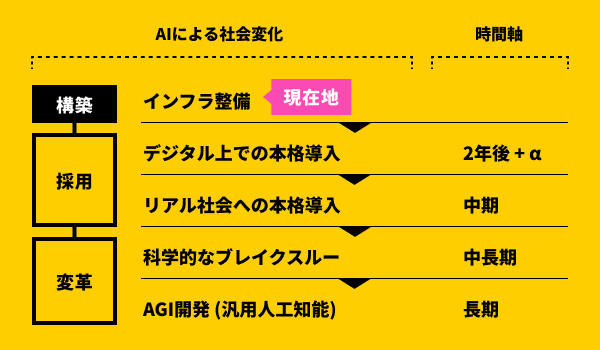

現在の成長ドライバーは自社サービスへのAI実装やAIインフラ・AI技術の提供になるが、2027~2028年頃にはAGI(汎用人工知能)を達成し、創薬、エネルギー、素材開発、ロボット工学など幅広い分野でブレークスルーを連発するのではないかと思う。そうなれば成長速度は一段と加速する。

競合にはオープンAIやアンソロピックなどがいるが、データ量・資金・インフラ面ではアルファベットに優位性がある。組織の柔軟性ではやや劣る印象があるものの、総合的に見て、最終的にはトップに立てるのではないかと思う。

今回の買い増しは『NEXUS 情報の人類史 下』(ユヴァル・ノア・ハラリ)の影響もある。本書には次のような記述がある。

「グーグルの検索エンジンがほんの小さな第一歩を踏み出し、アマゾンがささやかなオンライン書店で、マーク・ザッカーバーグが高校生だった2000年には、データの海を中央で処理するのに必要なAIは、影も形もなかった。だが、まもなく登場するに違いないと思っている人もいた。

「ワイアード」誌の創刊者で編集者のケヴィン・ケリーは、2000年にグーグルでの小さなパーティに出席し、同社の共同創業者のラリー・ペイジと言葉を交わしたときのことを、次のように回想している。「ラリー、私にはまだわからないんです。検索会社は、こんなにたくさんあるでしょう。ウェブ検索を、無料で? それでやっていけるんですか?」と彼は訊いた。するとペイジは、グーグルは検索に重きを置いているわけではまったくないと説明した。「私たちは、本当はAIを作っているんです」と彼は言った。大量のデータを持っていると、AIを開発するのが簡単になる。そして、AIは大量のデータを大きな力に変えられる。」

これを読んで、GoogleのAI研究は他とは厚みが違いそうだと感じた。

一方で同書には、次のような記述もある。

「情報と引き換えに情報を手に入れる情報取引はいたるところで行われている。毎日何十億という人がビッグテックと取引を行うが、金銭はほとんど動いていない。私たちはビッグテックから情報を手に入れ、彼らに情報を提供する。この情報取引が増えるにつれ、情報経済は貨幣経済を脇に押しやりながら成長し、ついには金銭という概念そのものが疑わしいものになる。金銭では無料でも情報の観点からは価値のあるものが増えているので、いずれはお金がなくても、莫大な情報を持っている個人や企業が豊かな存在となりえる」

この見方が正しければ、アルファベットの利益は必ずしも増えず、株価は上がりにくくなるかもしれない。しかし、長期的には勝者であり続ける可能性が高く、その頃には価値観や常識そのものが変化していそうなので、とりあえず現時点では「AI勝者」に賭けておくのが妥当ではないかと思った。

・サイバーエージェント 新規買い

サイバーエージェントは、日本を代表する「AI実装企業」というイメージがあり(2/19日経など)、AI活用によって今後収益率が高まっていきそうだと思った。

エンタメやゲームに強く、余暇が増えるAI時代には活躍できそうだと思った。

・大和 iFreeNEXT FANG+インデックス 積立NISAの積み立て買い

■8月

・サイバーエージェント 買い増し

絶対失敗するだろうと思っていたAbemaTVが成長トレンドに乗り、黒字転換する見通しとなったため(8/4日経)。改めて経営者はただ者じゃないと思った。

・NEXT FUNDS 日経平均ダブルインバース・インデックスETF 新規買い

このETFは日経平均株価が下がると利益が出る仕組み。

・8月12日時点で日経平均の騰落レシオは149、PERは17.5倍と高水準にあり、翌13日にはさらに株価が上昇し、過熱感が強まっていた。

・今期は減益になる見通し(8/13日経)

・機関投資家の現金比率は最低水準(8/12日経)

→これらから天井圏と判断した。

一方で、AIブームや自社株買い、米利下げ期待、踏み上げ(8/8日経)などの上昇要因もあったが、これらは概ね織り込まれていると判断した。

翌14日に判明した13日の騰落レシオは155、PERは17.6倍、さらに15日に判明した「8月8日現在の信用評価損益率は-5.41%」と、ほぼ天井の水準だった。

・NEXT FUNDS 日経平均ダブルインバース・インデックスETF 全売却 損益-3%

8/14日経に、「2012年末~2013年初は騰落レシオが「買われすぎ」の状態が約2ヶ月続いた」と人を不安にさせるような情報があり、他にも、日米企業の投資増情報や(8/14日経、7/24日経)、来期の増益予想(8/16日経)といったプラス材料もあり、18日にはあっさりと新高値を突破したので売ることにした。

その後、8/20日経に「信用取引の売り残が1兆円を超え、6年ぶりの高水準に達した。信用売りの膨張は将来の買い戻し需要につながる。過去にも信用売り残が1兆円を超えたタイミングでピークを迎え、株高に弾みをつけた。(中略)このような展開になると、売り手が諦めて買い戻しに走るまで株高が続く」とあり、需給的にも売っておいて正解だったと思った。

なお、8/15「マネーは語る」には、「日本株は米国株とドル/円相場に連動し、外国人投資家の動きが大半を左右する。米株が堅調で円安が緩やかなら日本株は支えられる」との分析があり、言われてみれば確かにその通りで、今後はこちらを中心に見たほうがよさそうだと思った。

現在、日経平均株価は最高値圏で推移している。

8/24バロンズに影響されて。

・iシェアーズ AI グローバル・イノベーション アクティブ ETF 新規買い

9/10日経「ブラックロックがAI関連銘柄に投資するアクティブ型ETFを東証に上場。投資コンセプトは「AIの利益を総取りする各分野の2〜3社を見極めて集中投資する」「AI企業を3層に分けて投資:①インフラ(半導体・電力・クラウド)、②AIシステムの中核(LLM・データ)、③アプリ・サービス」」がきっかけ。

AI関連投資の最大の問題点は、AI企業の多くが過大評価されており、その大半が生き残れないこと。上場しているAI関連企業は約1,000社あり、素人がその中から“勝ち馬”を見極めるのは困難なので、プロに任せようと思った。

9/11SBIには、運用者の「AI革命」の流れの捉え方や、「進歩が早く入れ替わりの激しい業界の中で、変化に速やかに対応できるよう銘柄の入れ替えもダイナミックに行う」という投資スタンスが紹介されており、妥当だと感じた。

その他の問題点は信託報酬が年0.847%とやや高く、2026年6月30日以降は年0.99%に引き上げ予定であること。米市場に上場している同タイプETF「ISHARES A.I. AND TECH ACTIVE CL1」は0.68%なのでこちらの方がよさそうだと思ったが、SBI証券の外国株では取り扱っていなかった(リクエスト済み)。

組み入れ銘柄に”危険”な会社があったのもやや問題に感じた。その一社がソフトバンクグループ。孫社長はAI開発について非常に楽観的で、「(AI事業の総収益)600兆円ほどを数社で分け合う、その1社に我々もなりたい」(9/25日経)と金銭的利益を重視する姿勢が気になる。AGIやASIなど人知を超えた知能の出現は人類に深刻なリスクをもたらす可能性があるため、その負の側面を軽視している会社は応援しにくいところがある。

・パーク24 全売却 損益+5%

3Q決算でカーシェア事業の低調さが明確になったため。利用率が低下している中で投資を拡大しているので、収益率が下がっていきそうだと思った。

さらに問題だと感じたのは、自家用車による自動運転タクシーの実現性が見えてきたこと。これまでは自動運転の影響は限定的と考えていたが、テスラが8月に日本の一般道で自動運転テスト走行を開始したことで(8/20日経)、将来的にカーシェア事業そのものが破壊される可能性があると思った。

・インフォマート 全売却 損益-4%

9/20日経で社長交代の報を見たのがきっかけ。ここ数年は社長の計画通りに業績が推移していた印象があったため違和感を覚えた。また副社長の昇格は理解できるものの、現社長が取締役に降格する点は不可解に感じられた。もしかすると、現社長が掲げた来期目標「営業利益50億円」(今期の倍以上)の達成が難しくなり、その責任を取る形での人事だったのかもしれない。

9/19IRでは「競争の激化や顧客ニーズの高度化等により、企業向けSaaS業界の環境が急速に変化。さらなる成長には柔軟な経営体制が必要」と説明されていた。「競争激化」や「SaaS」といったリスクワードが並び、「環境が急速に変化」とこちらの理解が及んでいないところがあったため、不安を感じた。

さらに、株価は底だと思っていた水準を出来高を伴って下抜けた。週足のローソク足を見ると、決算後にすべて陰線となっており、大口の売りが示唆されていた。イヤな感じがしたので、すべて売ることにした。

0 件のコメント:

コメントを投稿